محتوي الموضوع

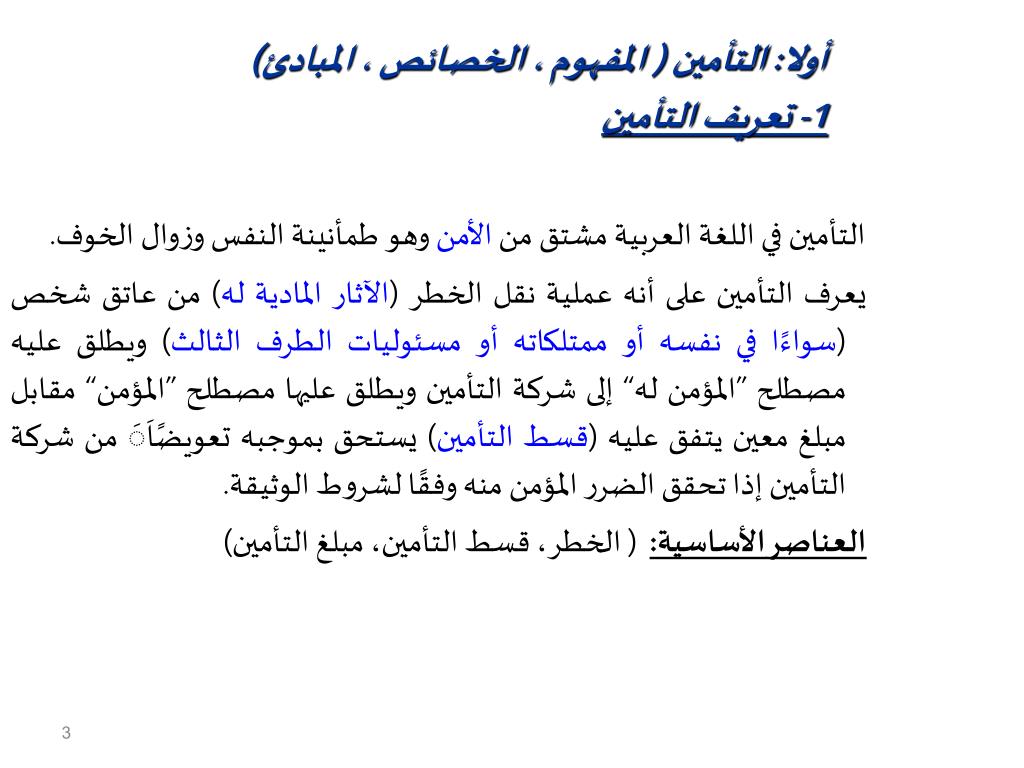

إن الأشخاص يلجئون لشركات التأمين من أجل الاستفادة من المبلغ الذي تقدمه لهم تلك الشركات كتعويض عن بعض الأخطار التي قد يتعرضون لها مثل : السرقة ، أو احتراق منازلهم ، أو بحالات العجز ، والمرض وغيرها من الحالات ، وتعتبر تلك الشركات من أهم القطاعات الاقتصادية في تلك الأيام ، وبما أن الموضوع يدور حول شركات التأمين فيجب علينا أن نعرف التأمين بصورة واضحة ، فالتأمين في اللغة يعني : الأمن والاطمئنان ، وزوال الخوف ، أما تعريف القانوني فيتخلص بأنه عقد يتعهد بموجبه المؤمن بأن يعوض الخسائر التي يتعرض لها المؤمن له ، وذلك نظير مبلغ نقدي يدفعه الشخص المؤمن له يطلق عليه قسط التأمين ، وقد ظهرت شركات التأمين من أجل تحقيق الهدف المرجو من التأمين للبشر ، وتعرف على أنها شركات تجارية تحصل على مبالغ من المشتركين معها ، إما بطريقة مباشرة مثل بعض حالات التأمين على الحياة ، وإما بطريقة غير مباشرة من خلال دفع قسط التأمين ، وتستثمر بدورها تلك الأموال ، كفكرة البنوك التجارية ، ولها دور مزدوج ، حيث تتلقى المال ، وتستثمره ، وتدفعه للمشتركين بحالة تحقق الخطر.

وقد ظهر التأمين على هيئته الحالية منذ القرن التاسع عشر ، إلا أن أصله يرجع للعصور القديمة ، فقد كان المصري القديم يدفع مبلغ اشتراكي من أجل تأمين تكلفة دفنه ، وتحنيطه ، كما كان العرب يتعاونون قديماً من أجل تقديم تأمين لمن يتعرض منهم للخسارة خلال رحلاته التجارية ، ولكن مع بداية القرن الثاني عشر بدأ التأمين يتخذ شكل الرهان والمقامرة ، حيث كانوا يبرمون ما يطلق عليه عقد القرض البحري ، والمتضمن مبلغ من المال يأخذه صاحب السفينة ، فلو عاد سليماً يرجعه لصاحبه بفوائد باهظة ، إلا أن فكرة التأمين قد تغيرت مع دخول القرن الرابع عشر ، وأصبحت مبنية على فكرة التعاون بدلاً من فكرة المقامرة ، واليوم سوف نسلط الضوء أكثر على أنواع شركات التأمين ، ومبادئ شركات التأمين ، وعملية التأمين ، وغيرها من المعلومات المتعلقة بشركات التأمين.

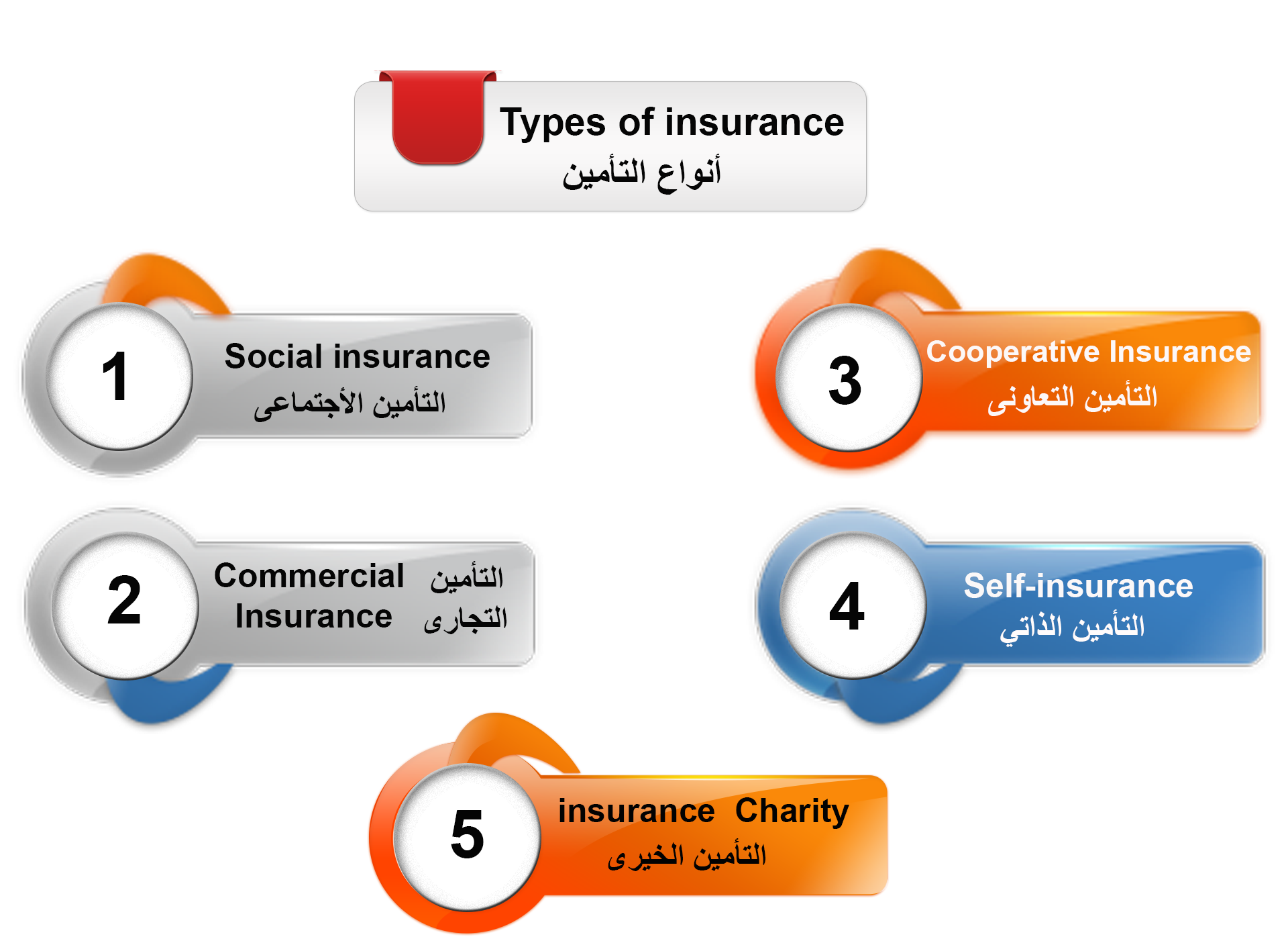

أنواع شركات التأمين:

إن شركة التأمين تتخذ صفة عامة بكونها مؤسسة مالية ، وهي تصنف ضمن نوعين رئيسيين ألا وهما : شركات تأمين وفقاً لتشكيلة الأنشطة التأمينية ، ووفقاً للهيئة القانونية ، وفيما يلي تفصيل لكل نوع :

للمزيد يمكنك قراءة : ما هو الضمان الاجتماعي

وفقاً للأنشطة التأمينية:

إن الشركات تنفذ تأمين على مختلف جوانب الحياة ، ولكل شركة تخصص بنوعية تلك الأنشطة التأمينية التي تقدمها ، حيث من الممكن تصنيفها لأربعة أنواع ، وهي :

- شركات التأمين العام : وتلك الشركات مختصة بالتأمين على ممتلكات المشترك ، فتقوم بتقديم التعويضات له بحالات الحرائق ، والسرقة ، كما تقدم تأمين أيضاً على كل أنواع النقل ، بالإضافة لأنها تقدم تأمين على المسئولية المدنية للمشتركين ضد الغير مثل حوادث السيارات.

- شركات التأمين على الحياة : وتلك الشركات مهتمة بتقديم التأمين للمشترك فيما يتعلق بحياته أو وفاته ، ويقدم بعضها النوعين ، فيطلق عليها شركات تأمين مختلطة.

- صناديق الضمان الاجتماعي : وتلك الشركات تختص بالجوانب العلاجية للمشترك ، حيث إن المشترك عندما يحتاج للعلاج ، فإنه يقوم بدفع مبلغ بسيط ، وتتكفل شركة التأمين بأن تدفع تكاليف العلاج المتبقية.

- الشركات الشاملة : تلك الشركات تؤمن على الحياة ، وعلى الوفاة ، وتقدم تأمين على الممتلكات ، وعلى النقل ، وضد الغير ، والعلاج ، حيث تعتبر تلك الشركات شاملة للأنواع الثلاثة السالفة من شركات التأمين.

وفقاً للشكل القانوني:

إن شركات التأمين تصنف وفقاً للهيئة القانونية لنوعين ، هما :

- شركات المساهمة : تلك الشركات يتم تشكلها على أيدي أصحاب الأسهم ، وتكون ملكيتها راجعة إليهم ، فيستفيدون من الأرباح التي تحققها الشركة ، بالإضافة إلى أنهم يكلفون مجلس إدارة لتولي شؤون الشركة ، وتسيير أمورها.

- شركات الصناديق : تلك الشركات تختلف عن سابقتها بكونها ضخمة ، وخالية من الأسهم ، حيث ترجع ملكية الشركات لحملة الوثائق التأمينية ، ويكلف فريق من الخبراء المختصين بإدارة الشركة.

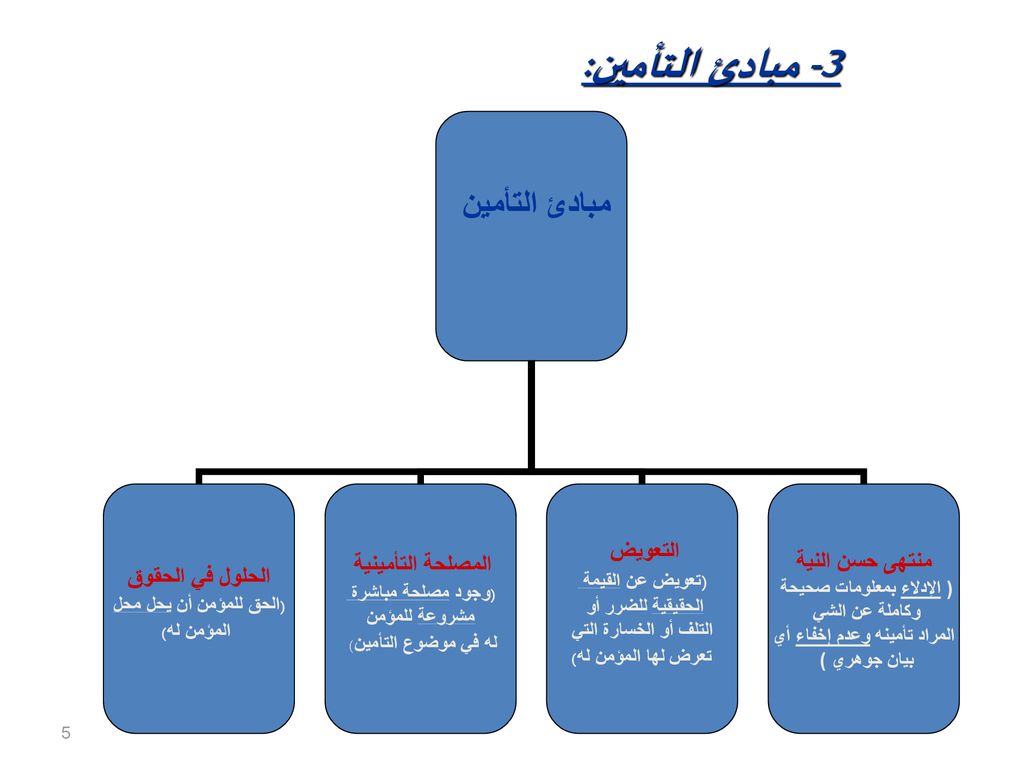

مبادئ شركات التأمين:

إن شركات التأمين تتبع عدد من المبادئ الملتزمة بها أثناء تقديم خدمة للعميل ، وهذا من أجل الحفاظ على العملاء ، بالإضافة لجذب مشتركين آخرين للشركة ، كما أن بعض تلك المبادئ متضمنة عدم الخسارة لشركات التأمين ، ونظام المبادئ مستند لأسس فنية ، وقانونية موضوعية ، كي تصبح الشراكة آمنة للطرفين ، وتلك المبادئ هي :

مبدأ حسن النية:

والمقصود بذلك المبدأ إدلاء الشركة ، والعميل بجميع الحقائق الجوهرية ، وعدم الإدلاء بحقائق مضللة ، ومن ضمن الحقائق الجوهرية التي من الممكن أن تزيد نسبة الخطر ، والتي يجب أن يتم الإفصاح عنها ما يلي :

- وصف شامل لما تريد التأمين عليه.

- أن تظهر أية وثائق تقدم تأمين ضد الخطر ذاته.

- أن يتم تقديم تفصيل للخسائر والمطالبات التأمينية السابقة.

- أن يتم توضيح تصرفات العميل ، أو أي حقائق قد تعرض الشيء المؤمن عليه لخطر أكبر من المعدل الطبيعي.

مبدأ المصلحة التأمينية:

- وهذا بأن يكون الإنسان الذي يتلقى المنفعة التأمينية هو الذي يصبح عرضة للخسارة المالية وقت حدوث الضرر للمؤمن عليه ، ويكون الشيء المؤمن عليه خاضع لمبدأ المصلحة التأمينية لو كان ملك للعميل ، أو مستأمن عليه ، أو مستأجر له.

مبدأ التعويض:

إن مبدأ التعويض مبني على فكرة إعادة المؤمن له بعد خسارته لحالته المالية السابقة ، ومن أجل تحقيق هذا يجب على العميل تحديد القيمة الفعلية التي فقدها بعد تعرضه للخسارة ، ومن الممكن تقديم التعويض للعميل بأساليب كثيرة ، منها :

- الدفع النقدي من قبل الشركة للعميل ،: وتلك الطريقة هي الأكثر ملائمة في الغالب.

- إصلاح الشركة للقطع المتضررة على حسابها : فبعض الشركات لديها ورشات تصليح مخصوصة بها ، بالإضافة للعمال ، كما أنه قد يكون لدى الشركة مصلحة مالية عند ورشات التصليح ، الأمر الذي يساعد في ضبط التكاليف المطلوبة للتصليح.

- استبدال القطع الغير قابلة للإصلاح أو القطع التالفة ، أو القطع المفقودة ، مما يمكن الشركة من الاستفادة من الخصومات.

- إعادة الآلات والمباني لوضعها السابق من قبل الشركة ، مثل بناء المبنى المتضرر مرة أخرى ، وهو ما يطلق عليه جبر الضرر.

للمزيد يمكنك قراءة : حكم الرهن العقاري

مبدأ الحلول:

- إن مبدأ الحلول مبني على تقديم التعويض للعميل عندما يتعرض للضرر من إنسان آخر ، ثم حلول الشركة محل العميل بالمطالبة من الفرد الآخر الذي تسبب بالضر بتقديم التعويض اللازم ، وذلك المبدأ يطبق بحالة السرقة ، أو خيانة الأمانة ، أو الحريق ، أو بحالة التأمين على الدخل ، أو التأمين البحري.

مبدأ المشاركة بالتعويض:

- ومعناه حق شركة التأمين بمطالبة شركات التأمين الأخرى بالمشاركة بدفع التعويضات اللازمة ، حيث يطبق ذلك المبدأ بحال كان العميل قد اشترك بأكثر من شركة تأمين على الشيء ذاته المراد تأمينه.

مبدأ السبب المباشر:

حيث يجب تحديد سبب الخسارة عند وقوعها ، لأن الخسارة من الممكن أن تكون نتيجة لأكثر من سبب ، حيث إن معرفة السبب المباشر للخسارة يحدد إذا كان يوجد تعويض للمؤمن له أم لا.

عملية التأمين:

إن عملية التأمين تشمل إبرام عقد تلتزم بموجبه شركات التأمين بتغطية جميع الخسائر الناجمة عن الأخطار التي من الممكن أن يتعرض لها المؤمن له ، مقابل مبلغ يطلق عليه القسط ، أو الاشتراك ، حيث يتم دفعه لشركة التأمين ، ولا تتم عملية التأمين إلا بتوفر أركان كثيرة ، فمن الممكن أن نلخص تلك الأركان على النحو التالي :

التراضي : إن تحقيق التراضي بين الأطراف يكون بتعبير كلا الطرفين عن إرادتيهما بالعقد ، حيث تكون الإرادتان متطابقتين ، ويشترط من أجل تحقيق التراضي توفر الأهلية ، والخلو من عيوب الإدارة.

طرفا التأمين : ويتم هذا من خلال تحديد طرفي العقد ، وهما : المؤمن متمثل بشركة التأمين ، والمؤمن له وهو المستفيد ، كما يجب تحقيق الأهلية بتوفير ما يلي :

- ضمان أن المرء صالح قانوني : بمعنى أن يكون له حقوق ، وواجبات بالقانون.

- ضمان أن المرء بإمكانه التمييز : بمعنى أن يكون لديه صلاحية استخدام حقوقه.

- ضمان عدم غياب أهلية الشخص : وهذا بحال كونه طفل ، أو مجنون ، أو سفيه.

- ضمان تحقيق الرضا : دون استغلال ، أو إكراه.

- محل العقد : أي يجب أن يكون محل العقد متعلق بأمر مشروع ، وأن يكون الأمر المعقود عليه واضح ومعروف عند الطرفين.

للمزيد يمكنك قراءة : معلومات عن بنك مصر

التأمين بالصور:

للمزيد يمكنك قراءة : معلومات عن بنك بلوم